[NOTICIA] Límites fiscales 2024

Límites fiscales 2025

La Ley de Presupuestos Generales del Estado (PGE) para 2023 llegó con novedades relativas a los límites fiscales* que afectan a los planes de pensiones, buscando fomentar el impulso de los planes de pensiones de empresa y estimular el emprendimiento.

El límite máximo de aportación a planes de pensiones individuales se mantiene en 1.500 € anuales

Desde el 1 de enero de 2023, el límite máximo para el conjunto de todas las aportaciones que se realizan por parte del partícipe a Planes de Pensiones (del sistema individual, empleo y asociados), PPA y resto de productos de previsión social se mantiene en 1.500 € anuales.

Límite adicional para aportaciones a planes de pensiones de empleo

Adicionalmente, con el objetivo de potenciar los planes de pensiones de empleo frente a los individuales, el límite de aportación se incrementará en:

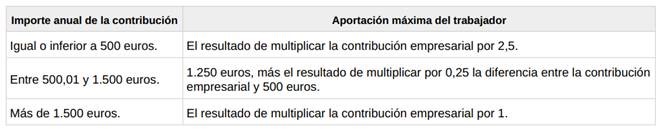

- 8.500 € anuales adicionales (hasta un total de 10.000 €), siempre que tal incremento provenga de contribuciones empresariales o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a las cantidades que resulten del siguiente cuadro en función del importe anual de la contribución empresarial:

No obstante, en todo caso se aplicará el multiplicador 1 cuando el trabajador obtenga en el ejercicio rendimientos íntegros del trabajo superiores a 60.000 euros procedentes de la empresa que realiza la contribución, a cuyo efecto la empresa deberá comunicar a la entidad gestora o aseguradora del instrumento de previsión social que no concurre esta circunstancia.

- 4.250 € anuales, siempre que tal incremento provenga de:

- Aportaciones a los planes de pensiones de empleo simplificados de trabajadores por cuenta propia o autónomos.

- Aportaciones propias que el empresario individual o el profesional realice a planes de pensiones de empleo, de los que sea promotor y, además, partícipe.

A estos efectos, las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador.

Ejemplos

En caso que el trabajador obtenga rendimientos íntegros del trabajo hasta 60.000 €:

- Si la empresa aporta al plan de pensiones 400 €, el empleado podrá aportar 1.500 + 400 x 2,5 = 2.500 €.

- Si la empresa aporta al plan de pensiones 1.000 €, el empleado podrá aportar 1.500 + 1.250 + (1.000 - 500) x 0,25 = 2.875 €.

- Si la empresa aporta al plan de pensiones 3.000 €, el empleado podrá aportar 1.500 + 3.000 = 4.500 €.

En caso que el trabajador obtenga rendimientos íntegros del trabajo superiores a 60.000 €:

- Si la empresa aporta al plan de pensiones 400 €, el empleado podrá aportar 1.500 + 400 = 1.900 €.

- Si la empresa aporta al plan de pensiones 1.000 €, el empleado podrá aportar 1.500 + + 1.000 = 2.500 €.

- Si la empresa aporta al plan de pensiones 3.000 €, el empleado podrá aportar 1.500 + 3.000 = 4.500 €.

En caso que el partícipe sea trabajador por cuenta propia o autónomo:

- Podrá aportar al plan de pensiones 1.500 + 4.250 = 5.750 €.

Los límites de aportación del empleado o del trabajador por cuenta propia aplican a la totalidad de los planes de pensiones de los que sea partícipe (individual y empleo).

*Fiscalidad aplicable en Territorio Común. Navarra y País Vasco tienen competencias regulatorias en materia fiscal. Más Información