Ruta de navegación

[FAQ] Nestlé v2

Preguntas frecuentes

Son un producto de previsión creado con la principal finalidad de complementar las prestaciones de la Seguridad Social en el momento de la jubilación y beneficiarse de un ahorro fiscal desde la primera aportación. Concretamente, los PPE son una modalidad de plan de pensiones promovido por las empresas para sus trabajadores. Asimismo, son el principal instrumento utilizado por las empresas para externalizar sus compromisos por pensiones con sus empleados.

En el apartado “Mis Productos” tienes a tu disposición la información más relevante que se encuentra recogida en el documento “Ficha del Producto”.

Además, a través del formulario que tienes en esta misma página pulsando el botón de “Contacta con nosotros” puedes solicitarnos:

- Reglamento del Plan

- Declaración de la Política de Inversión

- Normas de funcionamiento del fondo

- Etc.

Es el órgano que supervisa el funcionamiento y la ejecución del plan. La comisión está constituida por representantes de los Partícipes y Beneficiarios y por los representantes de la entidad promotora.

La Comisión de control establece la política de inversión del fondo a largo plazo y, regularmente, hace el seguimiento para su cumplimiento. Desde la ficha del plan, disponible en el apartado "Documentos Compartidos" dentro de los datos del Plan, usted puede consultar la política de inversión vigente. VidaCaixa está adherida a los Principios para la Inversión Responsable (PRI), proyecto promovido por la ONU con el objetivo de extender a escala mundial un conjunto de buenas prácticas que incorpora, entre otras, cuestiones ambientales, sociales y de gobierno corporativo (ASG) en el ámbito de la gestión de inversiones.

El objetivo de un Plan de Pensiones con ciclo de vida es adaptar la política de inversión en función de la edad. Para ello existen dos subplanes, cada uno con una modalidad de inversión diferente. El Subplan 1, que busca más rentabilidad y el Subplan 3, más conservador, que busca más estabilidad. En función de nuestra edad, nuestro dinero se distribuye entre ambos.

Las aportaciones son realizadas de forma ordinaria y obligatoria por el promotor (la empresa) y por el partícipe (trabajador). El % máximo a aportar depende del perfil salarial del partícipe que puede consultarse en el reglamento del plan.

Señalar, además, que actualmente el reglamento del plan NO permite la realización de aportaciones voluntarias. No obstante, puedes realizar aportaciones a otro plan de pensiones individual de tu elección, respetando siempre los límites de aportación anual establecidos por la legislación vigente en cada momento.

En la actualidad hay un límite máximo en función de quién realice las aportaciones:

- 1.500€ anuales para el conjunto para todas las aportaciones que se realizan por el propio partícipe, a los siguientes productos de previsión:

- Planes de pensiones (del sistema individual, empleo y asociados).

- Mutualidades de previsión social.

- Planes de previsión asegurados (PPA).

- Planes de previsión social empresarial.

- Seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia.

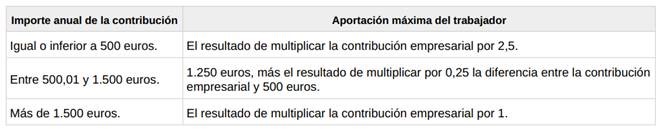

- Este límite se incrementará en 8.500€ anuales adicionales (hasta un total de 10.000 €), siempre que tal incremento provenga de contribuciones empresariales o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a las cantidades que resulten del siguiente cuadro en función del importe anual de la contribución empresarial:

No obstante, en todo caso se aplicará el multiplicador 1 cuando el trabajador obtenga en el ejercicio rendimientos íntegros del trabajo superiores a 60.000 euros procedentes de la empresa que realiza la contribución, a cuyo efecto la empresa deberá comunicar a la entidad gestora o aseguradora del instrumento de previsión social que no concurre esta circunstancia.

Por lo tanto, el partícipe tiene que tener en cuenta tanto las aportaciones propias como las de su empresa en todos los productos mencionados para no superar el límite máximo.

Estos límites pueden sufrir modificaciones legislativas futuras.

Podrán reducirse de la base imponible general :

- 1.500€ anuales para el conjunto para todas las aportaciones que se realizan por el propio partícipe, a los siguientes productos de previsión:

- Planes de pensiones (del sistema individual, empleo y asociados).

- Mutualidades de previsión social.

- Planes de previsión asegurados (PPA).

- Planes de previsión social empresarial.

- Seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia.

- Este límite se incrementará en 8.500€ anuales adicionales (hasta un total de 10.000€), siempre que tal incremento provenga de contribuciones empresariales o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a la respectiva contribución empresarial.

*Fiscalidad en territorio común. Para el caso de la Comunidad Foral de Navarra consulta el apartado de documentos compartidos de la página "Mis productos"

Actualmente el reglamento del plan no permite la realización de movilizaciones de entrada, es decir, de otros planes de pensiones hacia el plan de las Empresas del Grupo Nestlé.

Los planes de pensiones de empleo están ligados a la relación laboral con el promotor, por lo que no se puede hablar de “posibilidad de movilización” salvo por extinción de la relación laboral u otros supuestos que se establezcan en las especificaciones del plan. A tener en cuenta que las bajas laborales por maternidad, excedencias por cuidado de hijos, permisos no retribuidos, etc., no suponen extinción de la relación.

Cuando sea posible, tendrán que movilizarse a otro plan de pensiones o producto de previsión que cumpla con los requisitos para dicha movilización. En el formulario de contacto de esta misma página o en las oficinas de CaixaBank, podrá encontrar toda una completa y adecuada gama de productos.

La principal prestación del plan es la jubilación del partícipe. Sin embargo, se prevén otras prestaciones adicionales para situaciones de fallecimiento, incapacidad, dependencia o enfermedad grave.

Nota: el reglamento del plan regulará cómo debe procederse en cada una de las citadas situaciones.

Con carácter semestral y anual, la gestora pone a disposición del partícipe el “comunicado de derechos consolidados” vía correo postal o correspondencia digital en CaixaBank NOW y VidaCaixa Aporta+. Este comunicado incluye el extracto de movimientos que muestra las aportaciones efectuadas en el periodo y también facilita información actualizada de sus derechos consolidados e información sobre la evolución y situación del plan.

Por otro lado, puede acceder cuando lo desee a la información actualizada del plan a través de la Página de "Mis Productos" en este mismo portal .

Los partícipes y beneficiarios también reciben información de otros aspectos relativos a la gestión del plan que puedan ser de relevancia.

Nota: consulte la guía del comunicado de derechos consolidados en este mismo documento.

Tanto a través de CaixaBank NOW como de Vidacaixa Aporta +, se permitirá, entre otras cosas, consultar el saldo actualizado (derechos consolidados) de su plan de pensiones, los datos sobre aportaciones, rentabilidad e información relativa al fondo.

Si no es cliente de CaixaBank NOW, puede solicitar el alta en el servicio de forma totalmente gratuita.

Asimismo, si tu Plan lo permite, podrás hacer determinadas gestiones a través de los formularios dispuestos en Mis Productos > Datos del Plan > Documentos compartidos.

Para las contingencias de jubilación, incapacidad y supuestos excepcionales, el beneficiario será el propio partícipe.

Para la contingencia de fallecimiento, los beneficiarios serán en este orden:

1. Cónyuge no divorciado.

2. En su defecto, aquellos designados en el boletín de adhesión o testamento de forma expresa.

Existen varios mecanismos a su disposición para designar beneficiarios:

1. A través de las oficinas de CaixaBank.

2. A través de CaixaBank NOW. Una opción cómoda y sencilla con la que podrá realizar la designación de forma rápida y electrónica.

3. A través de este enlace puedes acceder al modelo de designación de beneficiarios.

En cualquier caso, se deberá entregar el documento cumplimentado en cualquier oficina CaixaBank para que lo gestionen..

Preguntas frecuentes cercanas a la jubilación

Sí, cuando el beneficiario se jubila puede elegir cómo desea percibir la prestación, según lo especificado en el reglamento del Plan:

A - En un único pago, en forma de capital.

B - En forma de renta financiera.

Esta opción se presenta como la solución ideal para aquellas personas que quieran complementar las pensiones públicas de jubilación. Eligiendo este tipo de prestación, el Plan de Pensiones de Empleo da respuesta a esta necesidad como principal instrumento de previsión para la jubilación.

C - O, con un sistema mixto de capital y renta.

La solicitud de prestación puede realizarse en cualquier oficina de CaixaBank. Dicha solicitud puede efectuarse en cualquier momento, una vez producida la contingencia, sin que exista plazo de tiempo alguno, presentando la documentación correspondiente para cada contingencia.

- Percepción de una renta por jubilación: si la prestación se percibe en forma de renta, el importe recibido se considera rendimiento del trabajo y debe ser objeto de integración en su totalidad en la base imponible general del IRPF del perceptor.

- Percepción de un capital por jubilación: si la prestación se percibe en forma de capital, el importe recibido se considera rendimiento del trabajo y debe integrarse en su totalidad en la base imponible general de la liquidación del IRPF. No obstante, podrá aplicarse la reducción del 40% prevista en el art. 17.2.c) de la Ley del IRPF* a la parte de la prestación que corresponde a aportaciones realizadas hasta el 31 de diciembre de 2006, siempre que hayan transcurrido más de 2 años entre la primera aportación al plan de pensiones y la fecha de jubilación. Cuando se reciban prestaciones de diversos planes de pensiones, la reducción del 40% podrá aplicarse a todas las cantidades percibidas en forma de capital de cada plan en el ejercicio en el que acaezca la contingencia correspondiente y en los 2 ejercicios siguientes. Solo puede cobrarse un capital por plan, y éste podrá ser por la totalidad de su importe y/o por una parte.

- Incapacidad: las prestaciones de incapacidad se consideran rendimientos del trabajo. Si la prestación se percibe en forma de capital, ésta se integra en su totalidad en la base imponible general del IRPF del perceptor. No obstante, podrá aplicarse la reducción del 40% a la parte de la prestación que corresponde a aportaciones realizadas hasta el 31 de diciembre de 2006, sin necesidad de que hayan transcurrido más de 2 años entre la primera aportación al plan de pensiones y la fecha de la incapacidad. Esta reducción solo puede aplicarse a las cantidades percibidas en forma de capital en un único año, entendiendo como tal un único periodo impositivo del IRPF.

- Fallecimiento: en caso de fallecimiento del partícipe, la prestación que perciben los beneficiarios, tanto si perciben un capital como una renta, tiene la consideración de rendimiento del trabajo. Por tanto, la tributación será la misma que para el partícipe. No se tributa por el Impuesto sobre Sucesiones y Donaciones.

Nota: en caso de prestaciones percibidas por personas con discapacidad existen exenciones y reducciones específicas.

*Fiscalidad territorio común. Para el caso de la Comunidad Foral de Navarra consulta el apartado de documentos compartidos de la página "Mis productos".

Prácticamente la mayoría de gestiones relacionadas con el plan se pueden realizar desde las oficinas de CaixaBank. Disponen de formularios y procesos para realizar: la solicitud de prestación, la designación de beneficiarios, la liquidación de ciertos tipos de prestaciones, etc. En ellos, se especifican los documentos requeridos para cada situación.

En cualquier caso, desde la oficina de CaixaBank pueden asesorarle con la gestión que quiere realizar.

Además, también podrá solicitar la modificación de sus datos personales asociados al plan (nombre y apellido, dirección y depósito de ahorro vinculado a las aportaciones voluntarias), duplicados fiscales, de saldo y de movimientos, y la realización de aportaciones voluntarias.

En Caso de que tu Plan lo permita, a través de los formularios dispuestos en Mis Productos > Datos del Plan > Documentos compartidos